自从去年百胜宣布分拆中国业务,就有一种论调认为百胜在中国的经营遇到困境,打算甩手中国市场,媒体上一片唱衰洋快餐的言论。

今年年初,由中投和美国私募股权投资公司KKR组成的财团,与百胜洽购在华业务,双方一度进入第二轮谈判,中投给出了80亿美元的估值,而百胜的估值为100亿美元,结果没有谈拢。

7月26日,有消息爆出,竞标百胜中国业务的另外两家机构淡马锡和春华资本,也都未能与百胜在价格上达成一致。

百胜中国真的被投资者集体看衰了吗?还是其中另有隐情?

01

投资人:百胜,我们不约了

▼

据消息人士透露,百胜出售在华业务的谈判陷入停滞,原因是价格未谈拢。

△价格拉锯战持续了半年多

自百胜去年10月宣布对分拆的中国业务部分股权进行出售以来,中投、春华资本和淡马锡等投资者都与百胜进行了洽谈,然而都谈崩了。

投资者纷纷向百胜表示,我们不约了。

百胜真的不受投资人青睐了吗?

对此持赞同观点的人会抛出以下证据:

a|福喜事件拖累百胜全球业务让百胜很受伤,百胜正在规避风险、甩掉中国市场这颗不定时炸弹。b|竞争日趋激烈、本土快餐品牌崛起,德克士、华莱士、味千拉面,还有更多的区域性小快餐品牌正在蚕食百胜的市场,而国外品牌的“超国民待遇”已消失殆尽。c|被打上“垃圾食品”的标签,洋快餐不再受宠。

当百胜宣布出售中国部分业务时,许多人认为百胜对中国市场已无心恋战。确实,百胜在中国遭遇了前所未有的困境,但这就意味着百胜要甩包中国业务么?洋快餐在中国这就完蛋了么?

仔细分析百胜的战略意图,细思极恐。

02

百胜在中国胜不了了?

▼

试想,中国这么大的“现金牛”,百胜会轻易放弃么?这么多员工,一起被甩包,员工答应么?

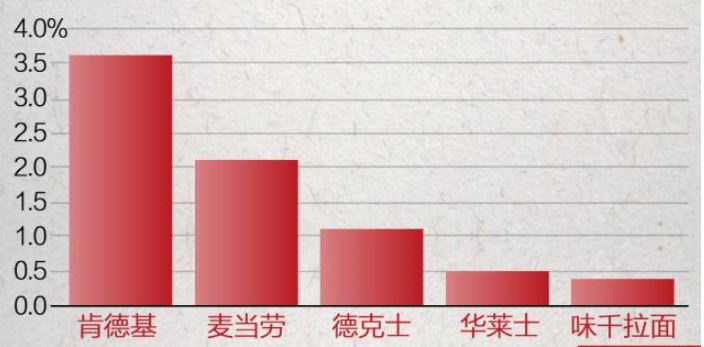

数据表明,百胜是中国快餐市场当之无愧的NO.1,其市场占有率为3.6%,麦当劳和德克士紧随其后。

△百胜旗下肯德基在中国快餐市场的占有率远超麦当劳

(数据来源:Euromonitor)

受2014年福喜事件的影响,百胜中国的营收在2014年12月达到最低点,之后开始企稳反弹,2016年一季度的销售额增长了6个百分点。

△百胜营收的增长曲线

(数据来源:Bloomberg Intelligence)

截至目前,百胜在中国有7176家店面,去年在中国新开店面743家,其中肯德基和必胜客的店面数同比2014年分别增长了3.6%和24.6%。

△百胜旗下各品牌在中国的店面数

试想一下,百胜是中国最大的快餐连锁企业,在中国的营收处于触底反弹的通道,在中国拥有7000多家门店,中国区的营收占总营收的比重超过一半,中国市场作为百胜集团最核心的业务,百胜可能将中国业务甩手吗?

03

其实,百胜在下一盘很大的棋

▼

为什么说百胜出售部分中国业务不是为了离开,而是更爱?以下几点可以佐证:

a|中投财力雄厚、国有背景,与中投组成财团、一起参与竞购的KKR公司,是圣农的第二大股东,而圣农是肯德基主要供应商之一。足见百胜选择中投和KKR为潜在投资方,并非只看重雄厚财力,而是综合评价看其能否对百胜中国的经营起到帮助作用。b|据路透社消息,中投想要获得控股权,但被百胜一口回绝,足见让出控股权对于百胜是没有商量余地的。c|百胜与春花资本、淡马锡没有谈拢的主要原因是价格问题。在百胜看来,中国业务标价100亿美元物有所值,正是看好中国业务的发展,百胜与投资者谈判才有了更多的底气和筹码。d|从百胜2015年财报中不难发现,中国市场的业绩被多次提及,话语中无不充满对中国市场营收状况的欣喜,足以证明中国市场是百胜给股东最好的成绩单。

既然百胜对中国市场如此重视,百胜分拆中国业务、出售部分股权的意图又是什么呢?

△一旦冲破阻隔,便会成为中国快餐市场一个势无可挡的独角兽。

“百胜在中国大陆拥有90%的公司所有权,对比百胜集团在中国以外125多个国家高达95%特许经营比例,百胜中国的资本密集度很高,但杠杆能力则相对有限。”百胜CEO格雷格·克里德曾这样向投资人表示。

支付宝是阿里巴巴旗下一块优质资产,蚂蚁金服今年曾向外透露,支付宝将于今年正式在A股上市。海底捞将旗下的火锅底料品牌颐海分拆,已在港股成功上市。而百胜分拆中国业务的目的也只有一个,未来百胜中国业务将独立上市。

虽然百胜在中国快餐中处于领跑位置,但领先优势与竞争对手正在缩小,经营日趋艰难是不争的事实。但分拆中国业务的目的也正在于此——给中国业务更大的自由度、更好地激发团队。

对于将优质资产剥离上市的百胜,自带中国快餐一哥的光环,加之标准化的经营模式,百胜很容易敲开股票市场的大门。百胜一旦上市,更会成为中国快餐市场一个势无可挡的怪兽。

快餐业的同行对此应该警醒,不要再唱衰洋快餐了,百胜对中国市场谋足长远正是其可怕之处,也将是中国本土快餐的噩梦。