美团《2022卤味品类发展报告》出炉!卤味江湖还有哪些新机遇?

文 | 职业餐饮网 程三月

千亿卤味赛道正迎来大变局!

绝味鸭脖、周黑鸭、煌上煌“三足鼎立”的局面被打破,紫燕百味鸡冲击A股上市,盛香亭、研卤堂、热卤食光等新秀崛起,卤味赛道进入“诸侯混战”的全新格局!

“重做”的卤味,扛着“万物皆可卤”的大旗,凭靠着 “佐餐+社区”属性的避险“基因”,成了餐饮市场低迷中增长势头最足的品类之一!

3月24日,美团餐饮数据观独家发布了《2022卤味品类发展报告》,尝试从行业赛道、品牌发展、线上增量、区域格局、消费者洞察等数据环节,阐述卤味发展趋势,为行业带来全新思考!

那么,这份报告有哪些数据可参考?卤味江湖还有哪些未被挖掘的机遇呢?

点击图片立即获取《2022卤味品类发展报告》完整版!

千亿卤味赛道迎“诸侯混战”新格局!

卤味赛道,从不乏充分竞争。

从早期的鸭脖之争、鸡鸭之争,到休闲与佐餐、冷卤与热卤之争,都是一次次品类底层革命聚焦到品牌端竞争,围绕着消费升级展开。

当下,卤味更是进入到了竞争新阶段,新的市场格局正在建立。

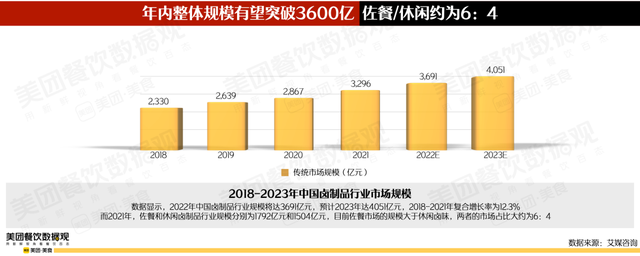

1、市场规模有望突破3600亿,佐餐/休闲约为6:4

卤味,早年遍布在街头巷尾、跻身于菜市场中,并不是个“性感”的生意。但如今摇身一变,成了资本的新宠、商场的新贵,迎来了自己的爆发期。

数据显示,2022年中国卤制品行业规模将达3691亿元,预计2023年达4051亿元,2018-2021年复合增长率为12.3%。

图/《2022卤味品类发展报告》

卤味主要分佐餐卤味和休闲卤味,2021年,佐餐和休闲卤制品行业规模分别为1792亿元和1504亿元,目前佐餐市场的规模大于休闲卤味,两者的市场占比大约为6:4。

另一方面,卤味相关企业注册量从2015-2020年出现了新增长,期间年复合增长率达到了26.4%,截至2020年我国卤制品相关企业总注册量已经超过12万家。

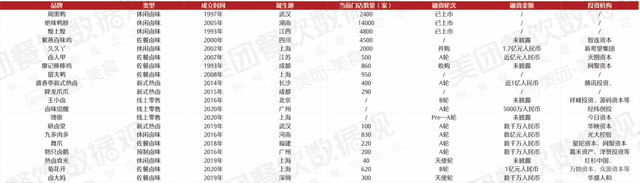

2、“三巨头”格局被打破,第二梯队出现“卤味F4”

早前,周黑鸭、绝味食品、煌上煌先后上市,被誉为卤味“三巨头”。

而如今,三足鼎立局面或将被打破,“一超多强”新格局正在形成:绝味一枝独秀,成为唯一一个万店品牌,而紫燕百味鸡、煌上煌、久久丫、周黑鸭四大千店品牌共同构成第二梯队。

从财务数据来看,2020年,绝味营收52.76亿元,净利润7.01亿元;煌上煌营收24.36亿元,净利润2.82亿元;周黑鸭收入21.82亿元,净利润1.51亿元;紫燕百味鸡收入26.13亿元,净利润3.88亿元。

还有一批以盛香亭、研卤堂、卤人甲为代表的新卤味品牌崛起,目前,卤味市场格局层次分明。

卤味知名品牌概况

图/《2022卤味品类发展报告》

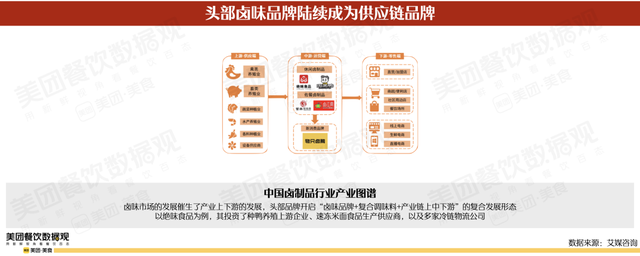

卤味市场竞争也从“突出单品化、标准化、易复制”的1.0版本,到“从口味、食材中细分”的2.0版本,进化到了“更拼渠道和供应链”的3.0版本。

一些头部卤味品牌陆续成为供应链品牌,开启“卤味品牌+复合调味料+产业链上中下游”的复合发展形态,以绝味食品为例,其投资了种鸭养殖上游企业、速冻米面食品生产供应商,以及多家冷链物流公司。

图/《2022卤味品类发展报告》

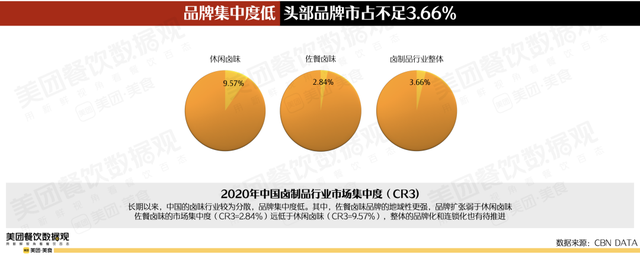

3、头部品牌集中度下降,地方特色卤味大爆发

虽然已经跑出巨头,但卤味头部品牌市占不足3.66%,而且集中度还在逐渐下降。

这意味着,该赛道目前尚未形成头部垄断格局,正迎来“诸侯”混战模式,新玩家冒头机会依然很大。

图/《2022卤味品类发展报告》

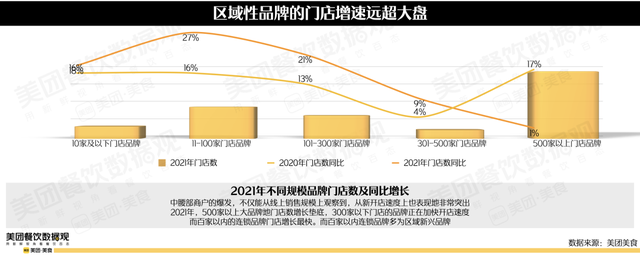

越来越多的区域品牌在悄然发力,以创新的定位和玩法加入“战场”,并逐步做全国的市场布局,以期弯道超车。

它们在门店增速上远超大盘,2021年,500家以上大品牌的门店数增长垫底,300家以下门店的品牌正在加快开店速度,而百家以内的连锁品牌门店增长最快。百家以内连锁品牌多为区域新兴品牌。

图/《2022卤味品类发展报告》

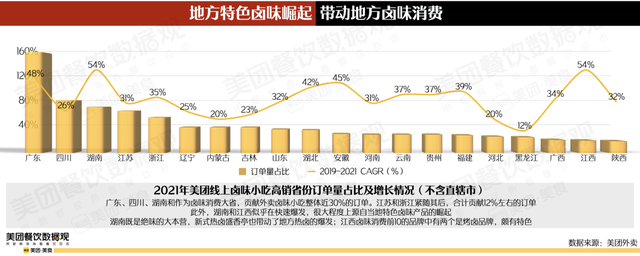

地方特色卤味崛起,也带动了地方卤味消费。

四川、湖南、广东作为卤味消费大省,贡献外卖卤味小吃整体近30%的订单 ,江苏和浙江紧随其后,合计贡献12%左右的订单。

此外,湖南既是绝味的大本营,新式热卤盛香亭也带动了地方热卤的爆发;江西卤味消费前10的品牌中有两个是烤卤品牌,颇有特色。

图/《2022卤味品类发展报告》

卤味江湖还有哪些未挖掘的新机遇?

卤味赛道的天花板够高、增长够快,头部品牌集中度下降,这为新品牌提供了极佳的成长空间。

那卤味赛道具体还有哪些新机遇呢?从数据看未来,我们摘取了报告中的6个趋势。

渠道变革

1、疫情下, “佐餐+社区”属性成就避险“基因”

绝味、煌上煌、周黑鸭三巨头的出现,把休闲卤味小吃推上巅峰。

但当下,情况正在逆转,卤味的竞争从休闲场景向家庭佐餐甚至热卤快餐转移,近期获得融资的头部卤味品牌中,佐餐卤味和新式热卤是最受资本青睐的类型。

这个转变,或许也离不开疫情下的催化。

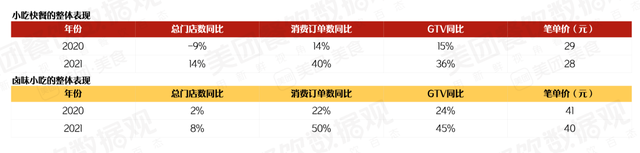

疫情期间,卤味凭借着“佐餐+社区”属性成就避险“基因”:一方面,卤味小吃具备较强的佐餐性质;另一方面,相当一部分门店选址分布在社区周围,这种特性使其抵御疫情风险的能力略强于其它小吃快餐。

因此,在2020年疫情爆发期间,卤味小吃的门店并没有减少,反而小幅提升;卤味小吃线上的消费增长率(24%)也远高于小吃快餐整体(15%)。

小吃快餐和卤味小吃的整体表现

图/《2022卤味品类发展报告》

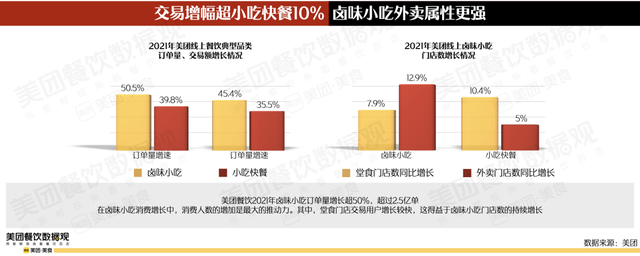

2、卤味交易增幅超小吃快餐10% ,外卖属性更强

卤味小吃作为小吃快餐下二级品类,在线上也呈现出了强劲的增长势头。

在销售上,美团餐饮2021年卤味小吃订单量从1.8亿单增长到2.7亿单,增幅超50%。且订单量和交易总额都超整体小吃快餐10%。

在门店上,2021年卤味小吃的堂食门店数同比增长率为7.9%,低于整体小吃快餐的12.9%,但在外卖门店数增长上高了5.4%,意味着卤味小吃外卖属性更强。

卤味交易增幅超小吃快餐10%

图/《2022卤味品类发展报告》

客群画像

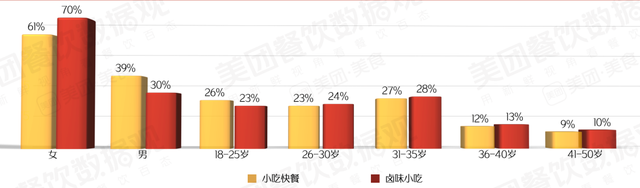

3、18~35岁女性是消费主力,复购5单以上增长最快

线上卤味小吃快速增长的背后,到底是哪些人在“加油”?

《2022卤味品类发展报告》中显示:卤味小吃消费者中61%是女性,年龄集中在18-35岁(占比75%),白领占比偏高(占比61%)。

这意味着,卤味小吃可以把忙碌的白领、需要丰富家里餐桌的群体以及爱吃休闲零嘴的女性作为目标对象。

2021年卤味小吃VS小吃快餐用户分布差异

图 /《2022卤味品类发展报告》

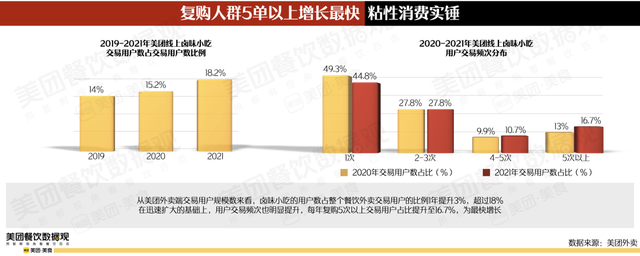

从美团外卖端交易用户规模数来看,卤味小吃的用户数占整个外卖交易用户的比例接近于20%。

用户交易频次也明显提升,复购5次以上交易用户占比提升至16.7%,增长最快,卤味小吃成“粘性消费实锤”!

图 /《2022卤味品类发展报告》

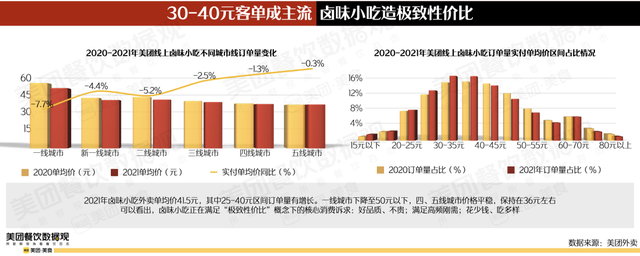

4、客单下降,30~40元成主流,追求“极致性价比”

在整体餐饮消费紧缩的大环境下,卤味小吃客单也在下降,30~40元客单成主流。

2021年卤味小吃单均价41.5元,其中25-40元区间订单量有增长,45元以上基本都呈下降趋势。

其中一线城市客单下降至50元以下,新一线、二线、三线城市均下降,四、五线城市价格平稳,保持在36元左右。

图 /《2022卤味品类发展报告》

这可以看出,卤味小吃也在朝着“极致性价比”方向发展:好品质、不贵;满足高频刚需;花少钱、吃多样。

模式重塑

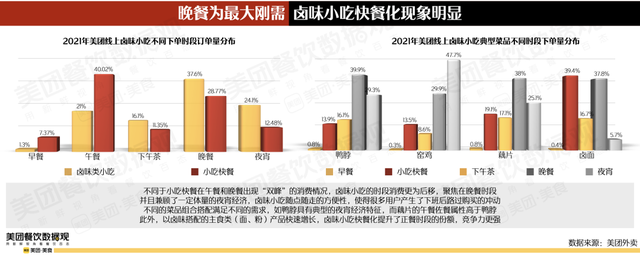

5、晚餐为最大刚需,卤味小吃快餐化现象明显

卤味小吃的野心不仅仅定位于单纯的休闲零食场景,而开始瞄准占领打工人的一日三餐。

与传统小吃快餐在午餐和晚餐出现“双峰”不同,卤味小吃则聚焦在晚餐时段,并且兼顾了一定体量的夜宵经济。

此外,在统计的典型下单菜品中,以卤味为小料搭配的主食类(面、粉)产品快速增长,卤味小吃快餐化的表现明显。

图 /《2022卤味品类发展报告》

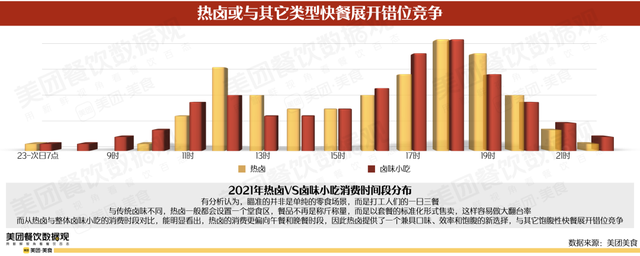

“卤味快餐化”更是带动了热卤的爆发。

一些热卤品牌开始快餐化,它们设置一个堂食区,餐品不再是称斤称量,而是以套餐的标准化形式售卖,这样容易做大翻台率。

而从热卤与整体卤味小吃的消费时段对比,能明显看出,热卤的消费更偏向午餐和晚餐时段,因此热卤提供了一个兼具口味、效率和饱腹的新选择,与其它饱腹性快餐展开错位竞争。

图 /《2022卤味品类发展报告》

6、“卤+”释放卤味边际,加速同其它品类融合

随着竞争的加剧,卤味品牌们在围绕卤味菜品、口味细分及“卤+”探索中,寻找更多的增量。

在市场细分上,“鸭货”产品占领着绝对的市场份额,但一些卤味品牌们仍尝试从区域中发掘新的爆款,例如窑鸡、凤爪等特色产品,这也意味着,从地方特色菜中挖掘卤味细分,将有很大机会。

图 /《2022卤味品类发展报告》

在模式重构上,在过去一段时间内,我们看到了卤味+米粉/米线的搭配,也看到了卤味火锅的细分崛起,同时,卤味作为品牌内部档口,也可独立存在。

不仅如此,预制卤味、线上零售等创新卤味也随着产业发展萌生。

“卤+”正在释放卤味边际,加速同其它品类融合。

职业餐饮网小结:

当下,旧的规则已经打破,新的秩序正在建立。

过去由“三巨头”打下的休闲卤味占据行业头部的局面或将被颠覆,更多新兴的、地方性、中腰部品牌蓄力向上。

从佐餐到小吃、零食,到定义“正餐”属性,再到“万物皆可卤”,卤味赛道正在进行一场从底层重塑到边际变化的大变局。

大变局中亦蕴含大机遇。本文只摘取了报告中部分数据,欲知卤味市场更多趋势,请关注美团餐饮数据观公众号,获取《2022卤味品类发展报告》完整版!

相关阅读

-

-

没有关键字相关信息!